Überall wird uns gesagt, dass wir so früh wie möglich mit der Altersvorsorge beginnen sollen. Aber stimmt das überhaupt? Ab wann ist es wirklich sinnvoll damit zu beginnen? Wir zeigen dir, welche Themen du klären solltest, bevor du Rentenversicherungen und Co. abschließt.

Finde deine Berufung

Ja, das klingt komisch, ist aber so. Bevor es ans Geld ausgeben, sparen und anlegen geht, musst du erst einmal welches verdienen. Das geht in einem Beruf, der dir Spaß macht und dich erfüllt, viel leichter. Wenn du deine Berufung gefunden hast, bist du engagierter, fleißiger und ehrgeiziger. Das sind beste Voraussetzungen, um überdurchschnittlich zu verdienen. Darüber hinaus ist das Gehalt dann nicht bloß Schmerzensgeld, sondern Bestätigung deiner Anstrengungen. Also: Hast du deine Berufung schon gefunden? Frage dich, warum du eigentlich arbeiten gehst.

Gib weniger aus, als du einnimmst

Schon Oma wusste: Du kannst nur ausgeben, was du eingenommen hast. Dieses Naturgesetz spielt in Zeiten von Dispo und Null-Prozent-Finanzierung keine große Rolle mehr. Das ist schade und gefährlich! Wenn du langfristig mehr ausgibst, als du einnimmst, brauchst du dir um das Thema Altersvorsorge keinen Kopf machen. Von nix lässt sich nix zurücklegen. Das einfachste und wirkungsvollste Instrument dabei ist der gute alte Haushaltsplan. Wenn du jetzt lernst, mit wenig Geld auszukommen, wirst du auch später nicht so viel benötigen und das Problem Altersvorsorge wird nicht so groß. Bevor du nicht mehr einnimmst als ausgibst, solltest du nicht mit der Altersvorsorge beginnen.

Sichere deine Risiken ab

Für uns beginnt Altersvorsorge mit der Risikoabsicherung. Warum? Die beste Rentenversicherung nützt dir nichts, wenn du zwischendurch aufgrund von Krankheit oder Unfall nicht mehr arbeiten kannst. Dabei gibt es drei bzw. vier ganz wesentliche, existenzielle Risiken. Diese solltest du absichern, bevor du Geld für deinen Ruhestand zur Seite legst. Diese Risiken sind: Krankheit, Haftpflicht, Verlust der Arbeitskraft und Todesfall. Dafür brauchst du in jedem Fall drei Versicherungen:

Wenn du eine Familie hast oder eine Immobilie abbezahlen musst, brauchst du zusätzlich eine Risikolebensversicherung. Mit diesen drei bzw. vier Versicherungen sind die allerschlimmsten Risiken abgedeckt. Die Beiträge dafür sind sehr unterschiedlich, je nachdem wie alt du bist, welchen Beruf du ausübst, ob du bereits Erkrankungen hast und welche Versicherungssummen du brauchst. Bevor du diese Risiken nicht versichert hast, solltest du nicht mit der Altersvorsorge beginnen.

Sichere deine Liquidität

Du bist liquide, wenn du alle deine Rechnungen pünktlich bezahlen kannst. Wenn du Schulden hast, solltest du diese so schnell wie möglich abzahlen. Denn meistens sind die Schuldzinsen höher als die Guthabenzinsen. Besonders teuer sind Dispozinsen. Hier solltest du sehr schnell reagieren. Wenn du keine Schulden hast, sollte das auch bitte so bleiben. Schulden bedeuten immer Verpflichtungen und schränken deine Freiheit bzw. Flexibilität ein. Außerdem verschlechtert jeder Kredit deine Kreditwürdigkeit (Bonität). Abzulesen ist die am Schufa-Score. Wenn du mal wirklich dringend Geld brauchst oder ein Haus bauen möchtest, kann es sein, dass du mehr Zinsen bezahlen musst oder gar keinen Kredit bekommst.

Damit du auch auf unvorhergesehene Ausgaben wie eine kaputte Waschmaschine reagieren kannst, empfehlen wir einen Notgroschen. Dafür eignet sich ein kostenloses Tagesgeldkonto am besten. Du solltest ca. drei Monatsausgaben oder Nettogehälter dort als Rücklage haben, mindestens aber 5.000€. Um auf die drei Nettogehälter zu kommen, richtest du am besten einen Dauerauftrag ein. Ein Tag nachdem das Gehalt normalerweise aufs Konto eingeht, wird ein Betrag X (z.B. 10% vom Gehalt) automatisch auf dein Sparkonto überwiesen. Bevor du diese Rücklage nicht hast, solltest du nicht mit der Altersvorsorge beginnen.

Sichere deinen Besitz

Gegenstände, wie Hausrat oder Auto kannst du anfassen und in Euro bemessen. Gesundheit und deine eigene Arbeitskraft kannst du nur schwer greifen. Aus diesem Grund ist uns der Wert dieser Dinge bewusster und wir neigen eher dazu, sie abzusichern. Doch das ist nicht immer so sinnvoll. Nehmen wir das Beispiel Hausrat. Wenn du in einer WG wohnst oder viele gebrauchte Gegenstände zu Hause hast, brauchst du eigentlich keine Hausratversicherung. Der Wert ist äußerst gering. Entsprechend ist auch die Entschädigung im Fall der Fälle eher bescheiden. Wenn du jedoch einiges von Wert in deiner Wohnung stehen hast, solltest du das versichern.

Unser Auto versichern wir ganz besonders gern bis zum Anschlag. Die Haftpflicht ist vorgeschrieben und wichtig. Teil- und Vollkasko allerdings sind oftmals überdimensioniert. Die Vollkasko kostet schnell mal so viel wie eine gute BU. Der Schaden, wenn das Auto Schrott ist, ist dagegen viel geringer, als der Verlust deiner Arbeitskraft. Kasko ist o.k., wenn du das Auto wirklich beruflich brauchst oder es finanziert ist. Bei der Finanzierung auf die sog. GAP-Deckung achten.

Die Rechtsschutzversicherung halten wir in den meisten Fällen für nicht angebracht. Wirklich gute Versicherungen sind arg teuer (300-600€ im Jahr). Die Günstigen dagegen haben viele Ausschlüsse. Alternativen dazu sind beispielsweise der Mieterschutzbund. Der kostet 80€ im Jahr und hilft dir bei Streitigkeiten mit dem*der Vermieter*in. Wenn du für andere Streitigkeiten wirklich mal einen Anwalt brauchst, ist es besser, du greifst auf deinen Notgroschen zurück. Eine Ausnahme ist der Berufsrechtsschutz. Im Arbeitsrecht trägt in der ersten Instanz jede Partei selbst die Kosten. Oftmals bieten jedoch Gewerkschaften kostengünstige Gruppenverträge.

Wenn du ein Haus hast, ist eine Wohngebäudeversicherung sehr wichtig. Wenn das Haus z.B. aufgrund von einem Feuer zerstört wird, bekommst du so viel, um es wieder aufzubauen. Vor allem bei einer Immobilienfinanzierung ist das ein existenzgefährdendes Risiko. Auch hier empfehlen wir eine All-Risk-Deckung. Vor allem der Elementarschutz für Hochwasser und Co. wird immer wichtiger.

Bei allen Sachverträgen solltest du eine Selbstbeteiligung vereinbaren. Damit bezahlst du die ersten z.B. 150€ des Schadens. Den Rest übernimmt die Versicherung. Damit sparst du auf lange Sicht viel Geld.

Bei allen Verträgen solltest du dir die Frage stellen: Brauche ich das wirklich? Viele sind in diesen Bereichen überversichert, im Bereich Existenzschutz aber unterversichert. Dennoch: Bevor du deinen Besitz nicht ausreichend versichert hast, solltest du nicht mit der Altersvorsorge beginnen.

Spare für Neuanschaffungen und Ersatz

Wenn du deinen aktuellen Besitz versichert hast, geht es darum, Geld für Ersatz und Neuanschaffungen zur Seite zu legen. Irgendwann musst du alle Gegenstände austauschen, da sie mit der Zeit verschleißen. Je mehr du hast, desto mehr musst du mittel- und langfristig ersetzen. Den Punkt unterschätzen viele. Daher unser allgemeiner Rat: Kaufe dir lieber weniger Dinge, dafür aber hochwertige. Diese halten nämlich meistens länger.

Vor allem für die größeren Dinge wie Auto, Küche, Umzug, Urlaub oder auch die Hochzeit solltest du frühzeitig mit dem Sparen zu beginnen. Überlege dir, wann die Ausgabe ansteht und was es kostet. Dann kannst du es einfach auf eine monatliche Rate runterbrechen. So merkst du schnell, ob der Betrag in der Höhe oder innerhalb der Zeit realistisch ist.

So vermeidest du dauerhaft Kredite und die damit verbundenen Unannehmlichkeiten. Es macht also keinen Sinn, mit der Altersvorsorge zu beginnen und nebenher Kredite für Küche und Auto abzustottern.

Familie und Beruf

Mit Mitte 20 wissen die Wenigsten, wie es beruflich und familiär bei ihnen weitergeht. Kinder oder nicht? Mal ins Ausland gehen? Noch mal studieren? Sich doch selbstständig machen? Die Unwägbarkeiten sind denkbar groß. Die unendlichen Möglichkeiten sind das Gute aber auch das Schwierige an unserer Zeit. Alle diese Punkte haben extremen Einfluss auf deine Einnahmen und Ausgaben. Möchtest du Kinder haben, hast du andere Prioritäten, als wenn du dich noch mal selbstständig machen möchtest. In jedem Fall ist ein ausreichender finanzieller Puffer Goldwert. Er sorgt dafür, dass du selbstbestimmt, unabhängig, frei und flexibel deine Entscheidungen treffen kannst. Was nützen dir „Steuervorteile“ und Zinseszins-Effekt, wenn du eigentlich ein Startkapital für deine geniale Firmenidee brauchst? In unseren Beratungen haben wir Viele erlebt, die sich sehr geärgert haben, zu früh Rentenversicherung oder Aktienfonds gekauft zu haben. Entweder kamen sie gar nicht oder nur unter Verlusten an das Geld. Bevor du diese Themen nicht geklärt hast, solltest du nicht mit der Altersvorsorge beginnen.

Immobilie

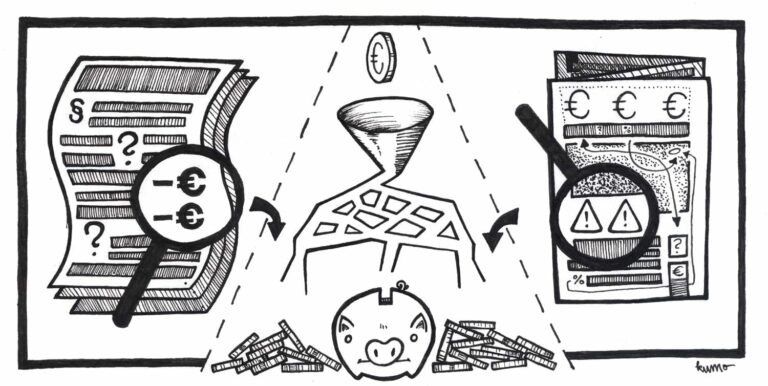

Für die große Mehrheit ist das eigene Haus die größte Investition in ihrem Leben. Die Wenigsten können das aus der Portokasse bezahlen, sondern brauchen einen großen Kredit. Damit der möglichst klein und schnell abbezahlt ist, brauchst du viel Eigenkapital. Damit du das schaffst, den Überblick behältst und so die Risiken minimierst, empfehlen wir beim Hausbau folgendes Vorgehen:

- Eigenkapital aufbauen,

- Kredit abbezahlen,

- Geld für Instandhaltung zur Seite legen,

- Geld für den Ruhestand ansparen.

Viele vermengen das. Dadurch sind die Laufzeiten der Finanzierung extrem lang, die Zinsen entsprechend hoch und die Gefahr steigt, sich zu verkalkulieren. Immer schön eins nach dem anderen, dann klappt es auch mit den eigenen vier Wänden. Und ganz wichtig: So lange die Finanzierung läuft, solltest du nicht mit der Altersvorsorge beginnen.

Jetzt kannst du mit der Altersvorsorge beginnen

Herzlichen Glückwunsch! Wenn du alle oben genannten Punkte erfüllt hast, kann kannst du mit der Altersvorsorge beginnen. Natürlich kannst du auch mit 22 schon ans Alter denken und vorsorgen. Allerdings ist dann die Gefahr groß, dass du zwischendurch Geld brauchst oder Kredite in Anspruch nehmen musst.

Rentenversicherungen sind für den Ruhestand nach wie vor super geeignet. Denn sie garantieren dir eine lebenslange Versorgung. Egal ob du 75 oder 95 wirst. Die Rentenversicherung lohnt sich aber nur dann, wenn du sie auch bis zum Schluss durchhältst. Die Statistiken sprechen da leider eine andere Sprache. Demnach kündigen nämlich die Meisten ihre Verträge vor dem Rentenbeginn. Das machen die Leute nicht aus Jux und Dollerei, sondern weil sie aus den oben gezeigten Gründen Geld benötigen. Letztlich sind die Kosten einer zu früh abgeschlossenen Altersvorsorge höher als die Vorteile durch irgendwelche Zinsen und vermeintliche Steuervorteile. Wichtig: Das heißt nicht, dass du dein Ganzes Einkommen verjubeln sollst. Vielmehr solltest du dich schon früh ans Sparen gewöhnen und von Beginn an weniger ausgeben, als du einnimmst. Dann wirst du auch im Alter keine Geldsorgen haben. Zum Abschluss hier noch mal die Checkliste zum Abhaken:

O Berufung finden

O Mehr einnehmen als ausgeben

O Existenzielle Risiken absichern

O Schulden abzahlen

O Schulden vermeiden

O Rücklagen aufbauen

O Besitz wenn nötig absichern

O Ersatz und Neuanschaffungen berücksichtigen

O Familienplanung berücksichtigen

O Beruflichen Werdegang berücksichtigen

O Immobilienwunsch klären

O Ruhestandsplanung

Gern unterstützen wir dich bei der Altersvorsorge und bei den anderen Themen. Vereinbare dazu einfach ein kostenfreies Erstgespräch mit uns!