Wie schaffe ich es als Selbstständiger meine Finanzen im Griff zu haben? Das erfährst du in unserem Beitrag.

Alle Artikel rund um das Thema Selbstständigeit & Gewerbeversicherung findest du HIER

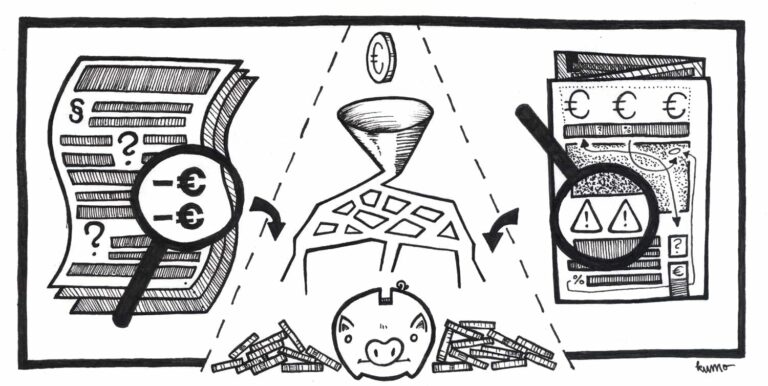

Der Unterschied von Umsatz und Gewinn

Für die meisten ohne kaufmännische oder betriebswirtschaftliche Kenntnisse gibt es keinen Unterschied zwischen dem, was ich einnehme und dem, was ich verdiene. Doch ist es unerlässlich, dass du genau diesen Unterschied kennst. Das eine ist der Umsatz, also das, was du vom Kunden bekommst. Bei dem einen sind das wenige große Beträge wie z.B. bei Beratern oder projektbezogenen Aufträgen. Bei dem anderen sind das viele kleine Zahlungen wie z.B. in einem Laden. Alles das, was du vom Kunden bekommst, ist Umsatz, abzüglich (meistens) 19% Umsatzsteuer. Wichtig ist es, immer flüssig zu sein. Damit du mal nicht auf dem Trockenen sitzt, empfehlen wir eine Liquiditätsplanung zu machen. Entweder mit dem Steuerberater oder selbst.

Davon gehen dann aber erst mal alle betrieblichen Kosten ab. Also alles das, was du benötigst, um deine Leistung zu erstellen. Das sind Kosten für Räume, Personal, Rohstoffe, Büromaterial, Maschinen/Technik/EDV, Personal, Werbung, Beratung und Buchhaltung, betriebliche Versicherungen und Bank, KFZ bzw. Reisen und Mobilität, Kommunikation, Gebühren und Beiträge, Zinsen für Kredite, Weiterbildung, usw. Wenn du umsatzsteuerpflichtige Einnahmen erzielst, darfst du im Gegenzug den Umsatzsteueranteil bei den Kosten abziehen lassen. Damit du den Überblick über die Kosten behältst, empfehlen wir dir, einen einfachen betrieblichen Haushaltsplan zu führen und mit einem Steuerberater zusammenzuarbeiten.

Das, was nach den Kosten vom Umsatz übrig bleibt, ist dein Gewinn oder der Ertrag. Wenn davor ein Minuszeichen steht, redet man vom Verlust oder Fehlbetrag. Ziel ist es natürlich, dass du einen Gewinn erwirtschaftest.

Warum Gewinn nicht gleich Einkommen ist

Viele Selbstständige machen nun den Fehler, alles, was zunächst mal übrig bleibt, gleich zu investieren oder sich privat auszuzahlen. Nach dem Motto: Läuft ja! Zwei wesentliche Gründe sprechen aus unserer Sicht dagegen.

Erstens ist der Gewinn nicht das Einkommen, denn es geht vom Gewinn noch die Einkommensteuer ab. Viele, vor allem in den ersten Jahren nach der Gründung, kommen in arge Nöte, weil sie die Steuerzahlungen nicht auf dem Sender haben. Wenn du startest, gibt es keinen Wert, an dem sich das Finanzamt orientieren kann, was als Steuerzahlung fällig wird. Also wird nachträglich besteuert. Wenn die ersten Jahre rum sind, hat das Finanzamt eine Grundlage zur Berechnung. Dann zahlst du im Voraus die Steuern. Wenn du dir dann mit der Erklärung zu Beginn Zeit lässt und vielleicht auch die ersten Beträge stunden lässt, baust du dir ein riesen Problem auf: Einerseits will das Finanzamt irgendwann einmal die Nachzahlungen vom Anfang und die Vorauszahlungen. Viele, die in der Zeit alles ausgegeben haben, was als Gewinn da war, haben kein Geld um die Steuerschulden zu begleichen. Für manche ist dann bereits Feierabend.

Ein Beispiel

Klaus hat im ersten Jahr Gewinn gemacht und müsste 2.000€ Steuern bezahlen. Die Steuererklärung macht er am Anfang allein und zögert sie eine ganze Weile raus.

Im zweiten Jahr ermittelt das Finanzamt einen Steuerbetrag von 4.000€. Die Erklärung macht mittlerweile der Steuerberater und lässt sich bis zum Dezember des Folgejahres Zeit. Die Zahlung aus dem ersten Jahr schiebt er einige Monate auf.

Für das dritte Jahr setzt das Finanzamt eine Vorauszahlung von 1.000€ im Quartal fest.

Nun hat Klaus ein Problem. Er muss die 2.000€ aus dem ersten, die 4.000€ aus dem zweiten und die 1.000€ je Quartal aus dem aktuellen Jahr begleichen. Also insgesamt 7.000€. Blöderweise läuft es bei Klaus mies und der Gewinn ist eingebrochen. Weil er den gesamten Gewinn investiert und sich ausgezahlt hat, ist in der Kasse Ebbe.

Zweitens verändert sich permanent die Umsatz- und Gewinnsituation. Es gibt bessere und schlechtere Zeiten. Wenn du in den guten Zeiten alles ausgibst, bekommst du in schlechten Zeiten Probleme mit der Liquidität. Also nur, weil mal drei Monate der Laden brummt, solltest du nicht alles sofort investieren oder großzügige Privatentnahmen vornehmen.

Wie viel kann ich mir auszahlen?

Die Wenigsten machen sich selbstständig, um irre reich zu werden. Dennoch, von Luft und Liebe allein kann niemand leben. Das bedeutet, nach einiger Zeit sollte deine Lebensgrundlage gesichert sein. So gesehen finden wir die Frage „Wie viel kann ich mir auszahlen?“ falsch. Sie müsste viel eher lauten „Wie viel muss ich mir auszahlen?“

Zu Beginn gibt es zwei Positionen: Lebenshaltung und Versicherung. Zur Lebenshaltung gehören alle Punkte, die ein Angestellter auch hat: Miete, Essen, Handy, GEZ, Konsum, Freizeit und so weiter. Für uns liegt das absolute Minimum bei 800€ im Monat. Um die privaten Ausgaben im Griff zu behalten, empfehlen wir dir einen Haushaltsplan zu führen. Dazu kommt der Punkt Versicherung. Du hast als Selbstständiger meistens keinerlei gesetzlichen Versicherungsschutz, sondern musst dich selbst kümmern. Die wichtigste ist die Krankenversicherung. Die bezahlst du komplett allein. Bei Angestellten übernimmt der Arbeitgeber die Hälfte der Beiträge. Daneben sind eine Privathaftpflicht und eine Erwerbs- oder Berufsunfähigkeitsversicherung sehr wichtig. Eine Unfallversicherung kann ebenfalls sinnvoll sein. Wenn wir alle Punkte zusammenrechnen, kommen wir auf ca. 1.200€. Damit ist das Allernötigste gedeckt. Pro Jahr kommen da aber auch knapp 15.000€ zusammen.

Wenn deine Firma läuft und deine privaten Ausgaben gedeckt sind, solltest du eine private Rücklage aufbauen. Wir nennen das „Notgroschen“. Als Selbstständiger solltest du mindestens sechs Monatsausgaben auf der hohen Kante haben. Dann kannst du ungeplante Ausgaben stemmen oder auch mal die Zahlung deines Unternehmergehalts aussetzen, wenn es richtig schlecht läuft.

Wenn du auch diese Rücklage hast, solltest du dich mit der Vorsorge auseinandersetzen. Grundsätzlich zahlst du nämlich nicht in die gesetzliche Rentenversicherung ein. Das heißt, im Alter stehst du ohne Einnahmen du. Du musst dich also selbst drum kümmern.

Wie soll ich meine Konten strukturieren?

Als Selbstständiger brauchst du drei Konten, das wars. Unser dringender Tipp: Eröffne ein Geschäftskonto. Dafür reicht auch ein separates Girokonto, solange du nur Überweisungen tätigst. Sobald du per Lastschriftverfahren Geld von Kunden einziehst, benötigst du ein richtiges Geschäftskonto. Wichtig ist aber die Trennung von Privat- und Geschäftskonto. Das dritte Konto ist dein privater Notgroschen auf einem Tagesgeldkonto.

Wenn du ermittelt hast, wie viel Geld du monatlich zum Leben brauchst, richtest du dir einen Dauerauftrag in der Höhe vom Geschäfts- auf das Privatkonto ein. Diesen benennst du „Privatentnahme“. Das ist dein Unternehmergehalt. Einen weiteren Dauerauftrag richtest du später vom Privat- auf das Notgroschenkonto ein.

Mit diesen drei Konten und zwei Daueraufträgen hast du deine privaten und beruflichen Finanzen im Griff. Du kommst nicht in die Verlegenheit mehr auszugeben, als gut ist, weil schlicht nicht mehr da ist. Konsequenterweise bezahlst du private Ausgaben über dein Privatkonto und betriebliche Ausgaben übers Geschäftskonto.

Wenn dann die Einkommensteuer fällig ist, machst du eine Extraüberweisung in der Höhe vom Geschäfts- auf das Privatkonto.

Wie viel soll ich zurücklegen?

Auch das ist eigentlich wieder die falsche Frage. Besser ist: Wie viel gebe ich aus? Also wie hoch sind meine regelmäßigen Betriebskosten? Wichtig ist, dass zu den Betriebsausgaben, die wir oben beschrieben haben, auch das Unternehmergehalt gehört. Diese ermittelst du entweder mittels des Haushaltsplans bzw. mit dem Steuerberater oder nutzt Vergleichswerte für deine Branche, wenn du ganz am Anfang stehst.

Als Nächstes überlegst du dir, wie viele Monate du ohne einen Euro Umsatz diese Kosten decken willst. Ziel ist es, einen Puffer zu finden, bei dem du beruhigt schlafen kannst.

Nehmen wir uns PROGRESS als Beispiel:

Unsere Betriebsausgaben liegen bei ca. 2.000€ im Monat. Hinzu kommen die 3.000€, die wir uns monatlich als Gehalt auszahlen. Wir wollen mindestens sechs Monate überbrücken können. Das heißt, unsere Rücklage beträgt 30.000€.

Bis du dein individuelles Ziel erreicht hast, solltest du keine größeren Investitionen tätigen oder Zahlungsverpflichtungen, wie Leasing oder Kredite, eingehen. Denn steigen in unserem Beispiel unsere Betriebsausgaben um 500€ weil wir uns nen schicken Firmenwagen leisten, müssten wir zusätzliche 3.000€ Reserve aufbauen.

Wichtig ist, dass du nicht nur eine betriebliche Rücklage aufbaust, sondern auch eine Private. Hier empfehlen wir das gleiche Vorgehen: Wie hoch sind meine Ausgaben? Wie viele Monate will ich überbrücken können? Für Selbstständige empfehlen wir hier sechs Monate.

Aber soll Geld nicht eigentlich arbeiten?

Viele sind der Meinung, dass eine so hohe Reserve totes Kapital ist. Gerade wer BWL studiert hat, bekam eingetrichtert, so knapp wie möglich zu kalkulieren und jeden freien Euro zu investieren. Das Ergebnis ist zwar einerseits eine höhere Effizienz. Andererseits steigt damit auch die Anfälligkeit für unvorhergesehene Ausgaben. Das Wichtigste als Unternehmen ist Liquidität, diese muss zu jeder Minute gesichert sein. Wenn dann, wie oben beschrieben, die Steuernachzahlung kommt und kein Geld in der Kasse ist, wird es düster.

Insofern heißt Rücklage für uns Widerstandsfähigkeit und Freiheit. Außerdem ist unser Vorgehen sehr einfach und nachvollziehbar. Du brauchst keine großen Liquiditätsplanungen anstellen, sondern nur deinen Kontostand abrufen. Investitionsentscheidungen kannst du innerhalb von Minuten treffen. Zahlungsverzögerungen oder Ausfälle von Kunden sind dann zwar immer noch ärgerlich, aber nicht mehr existenziell. Außerdem bist du jederzeit in der Lage, deine Verbindlichkeiten pünktlich zu begleichen.

Du gewinnst die Freiheit, Projekte und Ideen umzusetzen, mit denen du vielleicht erst in Jahren Geld verdienen wirst. Du kannst einfach mal was wagen und ausprobieren. Hast du dich nicht genau deswegen selbstständig gemacht?

Wann soll ich investieren?

In der BWL haben wir gelernt, eine Kapitalplanung aufzustellen oder verworrene Rentabilitätsbetrachtungen anzustellen. Wie läuft es aber in der Praxis der kleinen Unternehmen und Freiberufler? Die meisten entscheiden aus dem Bauch heraus und geraten so des Öfteren in Liquiditätsprobleme.

Besser und einfacher ist es, du erstellst eine Liste mit deinen geplanten Investitionen inklusive der zu erwartenden Kosten. Sobald deine individuelle Rücklage die Schwelle erreicht hat, kannst du investieren, vorher eben nicht.

Beispiel:

Unsere Rücklage soll immer mindestens 30.000€ betragen. Nun planen wir im Büro die IT zu erneuern und rechnen mit ungefähr 5.000€ Kosten. Sobald wir 35.000€ auf dem Geschäftskonto haben, können wir investieren. Vorher eben nicht.

So einfach kann Investitionsplanung sein!

Wenn deine Firma im abgelaufenen Jahr einen guten Gewinn erzielt hat, spricht auch nichts dagegen, dir sozusagen eine Sonderzahlung zu genehmigen. Solange du deine Reserve im Auge behältst.

Wenn wir z.B. 50.000€ auf dem Geschäftskonto haben, könnten wir uns auch einen Schluck aus der Pulle von maximal 20.000€ genehmigen und hätten immer noch unsere Reserve.

Fazit

Mit diesen einfachen Regeln ist es dir möglich, ohne großes Kopfzerbrechen deine betrieblichen Finanzen im Griff zu behalten. Mit deiner Rücklage bist du jederzeit in der Lage auf unvorhersehbare Ausgaben zu reagieren. Außerdem gewinnst du eine unglaubliche Freiheit, die du sehr zu schätzen wissen wirst. Sicher kannst du mit komplexen Berechnungen und Plänen effizienter und rentabler mit deinem Betriebsvermögen umgehen. Allerdings geht das immer zulasten deiner Widerstandsfähigkeit. Solch Heuristiken sind gerade für kleine Unternehmen häufig die bessere Wahl. Wir warnen ausdrücklich davor, alles auf Kante zu nähen oder „Just-in-time“ zu produzieren. Das Risiko, bei ausbleibenden Zahlungen oder ungeplanten Ausgaben, in Liquiditätsprobleme zu geraten, ist einfach zu groß.

Selbstverständlich können wir dir in solch einem Beitrag nur einen Überblick und Denkanstöße geben. Letztlich hängt die Finanzplanung für dein Unternehmen ja von zahlreichen Faktoren ab. Die Umsetzung in der Praxis ist dann selbstverständlich noch mal etwas anderes als die graue Theorie. Allerdings konnten wir schon einigen dabei helfen, mit diesen einfachen Mitteln ihre Finanzen im Griff zu behalten. Wenn du Fragen hast oder zu einzelnen Themen mehr Informationen möchtest, melde dich einfach!

Welche einfachen Regeln wendest du an?

Welche Wünsche hast du an uns?